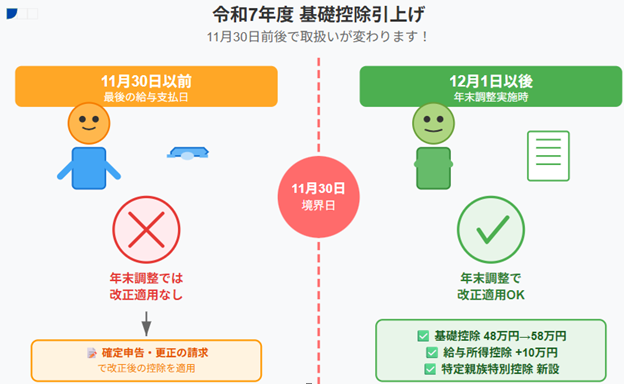

国税庁は、「令和7年度税制改正(基礎控除の見直し等関係)Q&A」を公表しました。令和7年12月1日に施行される基礎控除の引上げ等について、年末調整や確定申告における具体的な対応方法が示されています。特に、11月30日前後で取扱いが大きく異なるため、注意が必要です。

令和7年12月1日から、以下の改正が施行されます。

改正後の基礎控除等(以下「改正後の控除等」)は、令和7年12月1日以後に行う年末調整から適用されます。

実務上の配慮として、12月1日以後に従業員から年末調整関係書類の提出を受けると年末調整に間に合わない可能性があるため、12月1日前から改正後の控除等を反映した年末調整関係書類の提出を受けても差し支えないとされています。

年末調整は、給与の支払者がその年最後に給与の支払をする際に行うこととされています。そのため、令和7年中に以下の理由で居住者として最後に給与の支払を受けた日が令和7年11月30日以前となった方については、年末調整において改正後の控除等が適用されません。

これは、令和7年11月30日以前に最後の給与を支払った時点では、改正がまだ施行されていないためです。

これらの方が改正後の控除等の適用を受けるには、確定申告等が必要となります。具体的な対応方法は、準確定申告のタイミングにより異なります。

令和7年11月30日以前に出国や死亡があり、その時までに準確定申告を行った場合は、改正前の控除額で申告することになります。

この場合、改正後の控除等の適用を受けるには、令和7年12月1日から令和12年12月2日までの間に更正の請求を行う必要があります。更正の請求により、基礎控除の引上げ等の適用を受けることができます。

出国や死亡の時までに準確定申告を行わなかった場合は、令和7年12月1日以後に準確定申告を行うことで、改正後の控除等を直接適用できます。

国内に住所及び居所を有しない間に更正の請求や準確定申告を行う場合は、納税管理人を選任する必要があります。この点も忘れずに対応しましょう。

11月30日以前に退職や海外転勤が予定されている従業員に対しては、年末調整で改正後の控除等が適用されず、確定申告等が必要となることを事前に説明しておくことが重要です。

12月1日前から改正後の控除等を反映した年末調整関係書類の提出を受けても問題ないため、余裕を持った事務処理が可能です。早めに従業員への案内を行いましょう。

以下に該当する従業員をリストアップし、個別対応が必要です。

令和7年度税制改正による基礎控除の引上げ等は、12月1日という年度途中での施行となるため、11月30日を境に年末調整での取扱いが大きく異なります。

特に重要なのは、11月30日以前に最後の給与を受けた方については、年末調整では改正後の控除等が適用されず、本人による確定申告等での対応が必要となる点です。

企業の人事・経理担当者は、該当する従業員を早めに把握し、適切な案内を行うことが求められます。また、該当する従業員ご本人も、確定申告や更正の請求による対応が必要となることを理解しておく必要があります。

HIDAKI-KAIKEI 税務お役立ち情報

出典:国税庁「令和7年度税制改正(基礎控除の見直し等関係)Q&A」